Wie ein Unternehmer investieren

Investiere so, als würdest Du das ganze Unternehmen kaufen.

Risiken entstehen, wenn man nicht weiß, was man tut.

Mit Focus Investing zum Unternehmer werden

Beim Focus Investing im Warren Buffett-Style werden Sie zum Unternehmer.

Bei dieser Methode ist es von großer Bedeutung, dass Unternehmen immer als Ganzes und nicht als eine ‚kleine‘ Beteiligung zu betrachten. Nur so werden Sie in der Lage sein, den quantitativen und qualitativen Wert des jeweiligen Unternehmens zu bestimmen.

Folgende exemplarische Kriterien sollte ein Value Unternehmen mitbringen:

- Eine gesunde Bilanz mit stetig steigenden Vermögenswerten

- Keine bis geringe langfristige Verschuldung

- Stabiles Geschäftsmodell mit hohen Rohmargen

- Ein exzellentes Management mit erfolgreicher Historie (sollte länger als 3 Jahre im Unternehmen sein)

- Sollte in der Lage sein, gestiegene Kosten an Kunden durch Preissteigerungen weiterzugeben

- Sie sind in der Lage das Unternehmen, dessen Markt und die Unternehmenszahlen zu verstehen

Begeben Sie sich nun auf die Suche nach Unternehmen, die zu Ihnen und Ihren Interessen passen. Gleichen Sie dann diese mit den notwendigen Value-Kriterien ab. Sobald Sie einen Treffer erzielt haben, geht es in die Unternehmensbewertung.

Unternehmensbewertung

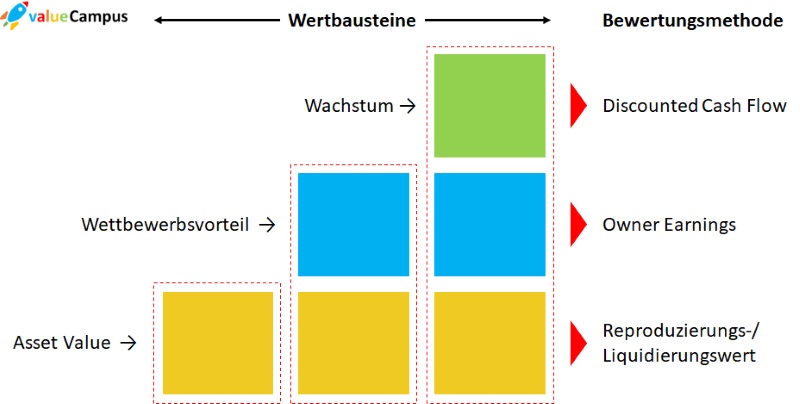

Es gibt nicht eine allgemeingültige Bewertungsmethode. Jedes Unternehmen hat andere Werttreiber die einen Unternehmenswert ausmachen können.

Jedoch sind wir als Value Investor in der Lage, drei grundsätzliche Werttreiber zu identifizieren. Je nachdem über wie viele Wertbausteine ein Unternehmen verfügt, bedarf es einer individuellen Bewertungsmethode.

Grafik nach Bruce C. N. Greenwald aus Value Investing from Graham to Buffett and Beyond.

You need a different checklist and different mental models for different companies. I can never make it easy by saying, ‘Here are three things.’ You have to derive it yourself to ingrain it in your head for the rest of your life.

Preis ist nicht gleich Wert – Margin of Safety

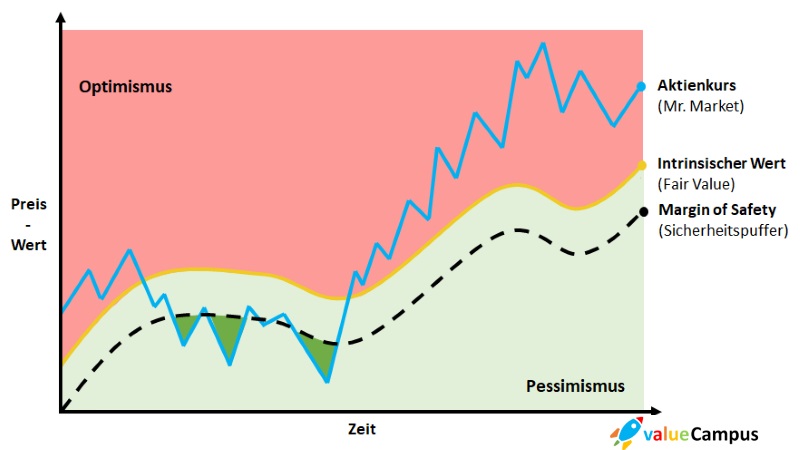

Sobald der Unternehmenswert als Ganzes bestimmt ist, kann man diesen mit dem aktuellen Preis (Kurs der Aktie) vergleichen.

Dies kann zum einen auf Basis des Unternehmenswertes im Vergleich zur Gesamt-Marktkapitalisierung erfolgen. Zum anderen bietet sich an, den Unternehmenswert je Aktie durch das Teilen des Unternehmenswertes durch alle verfügbaren Aktien zu ermitteln. Dieser kann dann direkt mit dem Preis (Kurs der Aktie) verglichen werden.

Der Unternehmenswert je Aktie entspricht dem fairen Wert, den ein Value Investor bereit ist für das Unternehmen zu zahlen.

Da in die Unternehmensbewertung persönlichen Annahmen mit einfließen, ist es erforderlich einen Sicherheitsabschlag (Margin of Safety) zum Kauf des Unternehmens mit einzukalkulieren. Nur so kann das Risiko vor langfristigen Verlusten verringert werden. Darüber hinaus steigt bei Berücksichtigung einer Margin of Safety die zu erzielende Rendite.

Die folgende Grafik zeigt den idealen Einstiegszeitpunkt im grünen Bereich der Margin of Safety:

Das Schöne am Value Investing ist die Korrelation zwischen ‚Senkung des Risikos bei gleichzeitiger Erhöhung der Renditechancen‘.

Für die Finanzindustrie ist dies auf Basis des dort gelehrten Renditedreiecks (Rendite – Risiko – Liquidität) ein Widerspruch!

In the short run, the market is a voting machine, but in the long run it is a weighing machine.

Portfolio- und Risikomanagement

Focus Investing im Warren Buffett-Style unterliegt einem stark konzentrierten Portfolio. So können 2 bis 3 Unternehmen bis zu 60 % des Portfolios ausmachen.

Je mehr ich mich mit meinen Unternehmen beschäftige und ich von ihnen weiß, desto größer wird mein Vertrauen. Mit der richtigen Bewertung senke ich so mein Risiko um ein Vielfaches.

Solange sich die Unternehmensstory nicht verändert und Mr. Market zu optimistisch wird, bleibe ich meinen Unternehmen treu. Im Idealfall muss ich nie verkaufen.

Ein Value Investor verspürt nicht den Druck des Markttimings. Er weiß, dass dieses Spiel nicht zu gewinnen ist. Er ist aber immer bereit Anteile an seinen Unternehmen zu kaufen, sobald Mr. Market bereit ist, unterhalb seiner Unternehmensbewertung die Aktien zu verkaufen.

Zur weiteren Risikominimierung kauft ein Value Investor in mehreren Tranchen. In der Regel bieten sich hierzu 4 Tranchen an. Nach der ersten Tranche kann der Value Investor eine zweite Tranche aufbauen, sofern Mr. Market die Aktie unterhalb der letzten Tranche verkauft. Der Value Investor ist hierüber glücklich, dass er weitere Anteile zu niedrigeren Kursen einsammeln kann.

Die weiteren Tranchen kann er dann individuell einsetzen.

Entgegen der goldenen Regel von Tradern ‚Verluste zu begrenzen‘ freut sich der Value Investor über fallende Kurse. Solange die Unternehmensstory sich nicht ändert und sein intrinsischer Unternehmenswert über dem aktuellen Preis liegt, kann er ruhig schlafen. Er weiß, dass der Preis sich langfristig dem Unternehmenswert annähert und meistens auch übertrifft.

Portfolio- und Risikomanagement

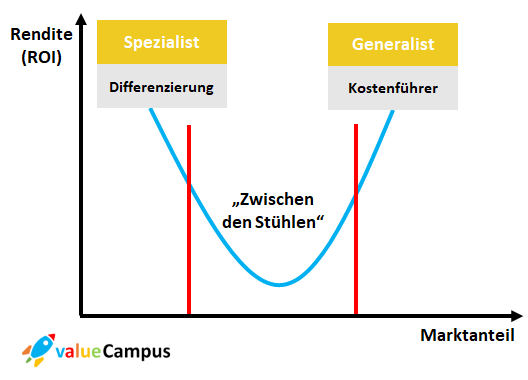

Den anspruchsvollen Kriterien eines Value Investments können nur wenigen Unternehmen gerecht werden.

Die Masse aller Unternehmen befinden sich „Zwischen den Stühlen“ und weisen so dort durchschnittliche Margen auf. Lediglich die Spezialisten (Nischenanbieter) und Generalisten (Massenanbieter) sind in der Lage hohe Unternehmensrenditen zu erzielen.

Daher sollte ich als Value Investor von vornherein bei diesen auf Fischfang gehen. Da wir uns jedoch am Kapitalmarkt befinden, wo sich viele intelligente Menschen an den gleichen Teich setzen, ist die Wahrscheinlichkeit äußerst gering, auf Anhieb ein auf unsere Kriterien passendes Unternehmen zu finden.

Daher wird man die meisten Fische in folgenden Phasen finden:

- Der Kapitalmarkt befindet sich in einem Crash. Gute und schlechte Unternehmen werden mit hohen Abschlägen verkauft.

- Ein Spezialist oder Generalist ist in eine ‚vorübergehende‘ Unternehmenskrise weist das Unternehmen jedoch die notwendigen Kriterien auf und ist die Krisenursache mit Geld und gutem Management innerhalb von 1 bis 2 Jahren behebbar, kann es sich um eine interessante Investitionsgelegenheit handeln.

Die beiden Phasen sind die ideale Zeit um fischen zu gehen. Jedoch bedarf es in der Phase 2 einer tieferen Analyse als in der ersten.

Der renommierte Wirtschaftsprofessor Michael E. Porter (Harvard Universität) hat dies in einer anschaulichen Grafik festgehalten:

Am besten ist es für uns, wenn ein wunderbares Unternehmen vorübergehend in Schwierigkeiten gerät. Wir schlagen zu, wenn es auf dem OP-Tisch liegt.

Herzlichen Glückwunsch!

Nachdem Du hoffentlich die drei Kapitel Vermögen aufbauen, Focus Investing und Werde zum Unternehmer durchgearbeitet hast, bist Du dem Focus Investing mit seiner Philosophie und seinen Möglichkeiten einen großen Schritt nähergekommen.

Nun liegt es an Dir, diesen groben Abriss weiter zu vertiefen. Wir können Dir dies nur ans Herz legen. Starten nun Deine eigene Reise zum erfolgreichen Focus Investing und der Chance, der finanziellen Freiheit näher zu kommen.